27. September 2023

Betriebsprüfungen: Der Prüfungszeitraum

In unserem heutigen Beitrag im Rahmen unserer Reihe zur Betriebsprüfung finden Sie Wissenswertes zum Prüfungszeitraum. Die Außenprüfung durch das Finanzamt dient der Ermittlung der steuerlichen Verhältnisse des zu prüfenden Unternehmens. Vor Beginn der Betriebsprüfung erteilt das Finanzamt eine Prüfungsanordnung, aus der sich unter anderem der sachliche und zeitliche Umfang der Prüfung ergeben. Bei der Anordnung und Durchführung von Betriebsprüfungen muss die Finanzverwaltung die Regelungen der Abgabenordnung (AO) und der allgemeinen Verwaltungsvorschrift der Betriebsprüfungsordnung (BpO) beachten.

Betriebsprüfung: Festlegung des zeitlichen Umfangs

Grundsätzlich braucht die Finanzverwaltung für die Anordnung einer erstmaligen Prüfungsanordnung keine Begründung. Die Prüfungsanordnung regelt folgende Punkte:

- den zu prüfenden Steuerpflichtigen

- den Umfang der Außenprüfung (§ 196 AO), d.h. die zu prüfenden Steuerarten und den Prüfungszeitraum

Daneben enthält die Prüfungsanordnung unter anderem die namentliche Nennung des Prüfers, die Angabe des voraussichtlichen Prüfungsbeginns, eventuelle Nebenbestimmungen sowie eine Rechtsbehelfsbelehrung.

Hinsichtlich des zeitlichen Umfangs der Betriebsprüfungen von Betrieben nach § 193 Abs. 1 AO muss das Finanzamt folgende Regeln beachten:

Großbetriebe sollen lückenlos geprüft werden. Der Prüfungszeitraum soll deshalb lückenlos an den vorhergehenden anschließen. Dies rechtfertigt bei einem Großbetrieb auch die Ansetzung einer Betriebsprüfung für einen Zeitraum von mehr als drei Jahren.

Für alle anderen Betriebe gilt grundsätzlich ein Prüfungszeitraum von nicht mehr als drei zusammenhängenden Jahren. Zu beachten ist hier, dass im Fall einer Sonderprüfung (zum Beispiel der Umsatzsteuer) auch ein mehr als drei Jahre umfassender Prüfungszeitraum angeordnet werden kann.

Für die Entscheidung, ob ein Betrieb als Großbetrieb oder als anderer Betrieb – also Kleinst-, Klein- oder Mittelbetrieb – einzuordnen ist, sind grundsätzlich die Größenklassen im Zeitpunkt der Bekanntgabe der Prüfungsordnung maßgebend. Generell können wir festhalten: Große Unternehmen im Sinne der Finanzverwaltung müssen mit einer lückenlosen Überprüfung rechnen. Je kleiner das Unternehmen ist, desto geringer ist die Wahrscheinlichkeit einer Betriebsprüfung, wobei auch kleinere Unternehmen regelmäßig geprüft werden können, eine Sicherheit besteht für kleinere Unternehmen nicht.

Betriebsprüfung: Größenklassen

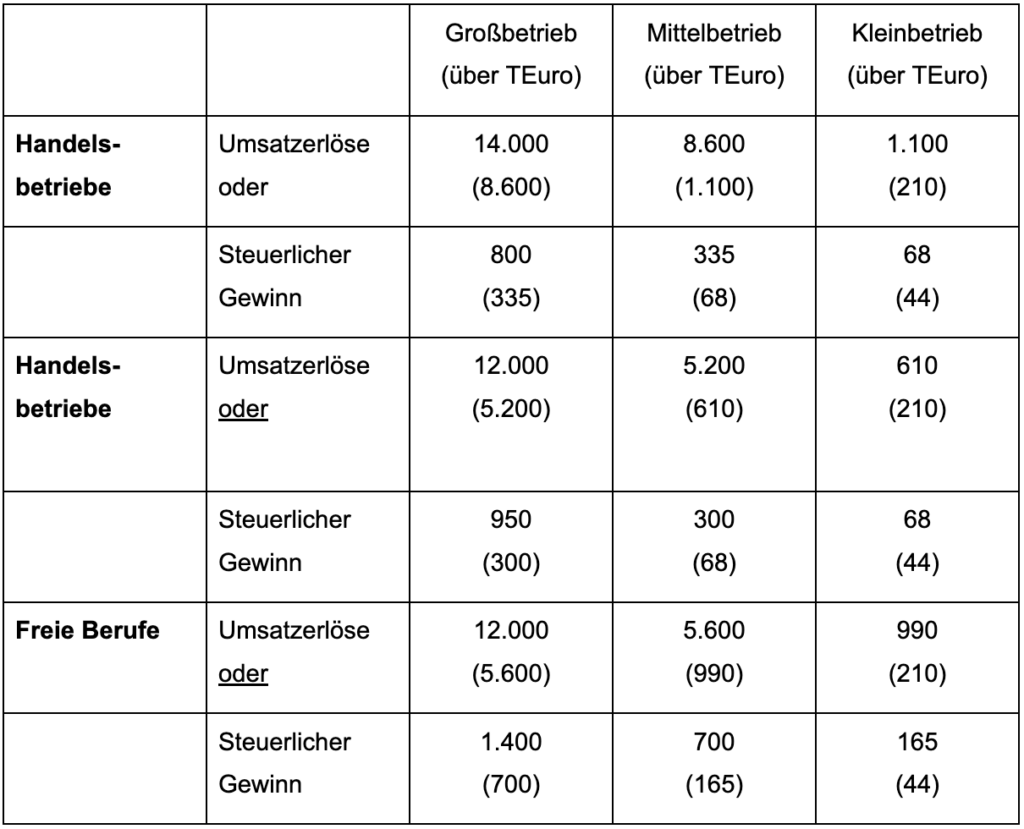

Die für die Betriebsprüfung maßgeblichen Größenkriterien werden zum 1.1.2024 allesamt erhöht und neu eingestuft. Hier finden Sie die ab 2024 geltenden Grenzen (in Klammern jeweils die aktuell gültigen Werte) für einige Betriebe – zur Einordnung müssen die jeweiligen Grenzen überschritten werden:

Weitere Grenzen gibt es für andere Leistungsbetriebe, Kreditinstitute, Versicherungsunternehmen/Pensionskassen, Unterstützungskassen und land- und forstwirtschaftliche Betriebe. Hier finden Sie das entsprechenden Schreiben des Bundesfinanzministeriums:

Betriebsprüfung: Genaue Prüfung der Prüfungsanordnung

Die vom Finanzamt erlassene Prüfungsanordnung ist ein Verwaltungsakt (§ 118 AO), der mit dem Rechtsmittel des Einspruchs angefochten werden kann. Das zu prüfende Unternehmen hat daher die Möglichkeit, einen Monat nach Bekanntgabe der Prüfungsanordnung gegen diese Anordnung Einspruch einzulegen. Grund für die Einlegung eines Einspruchs kann unter anderem ein falsch angeordneter Prüfungszeitraum sein, weil das Finanzamt mitunter eine unzutreffende Größenklasse zugrunde gelegt hat und deshalb einen Prüfungszeitraum von mehr als drei Jahren anordnet. Nach Ablauf der Einspruchsfrist ist die Prüfungsanordnung formell wirksam, sodass der angeordnete – jedoch mitunter falsche – Prüfungszeitraum für die Betriebsprüfung in jedem Fall maßgeblich ist.

Anschlussprüfungen nach Betriebsprüfungen?

Ähnlich wie bei der Anordnung einer erstmaligen Betriebsprüfung ist auch die Anordnung einer erstmaligen Anschlussprüfung bei Kleinst-, Klein-und Mittelbetrieben ohne besondere Begründung zulässig. Anschlussprüfung bedeutet, dass das erste Jahr des Prüfungszeitraums an das letzte Jahr des Prüfungszeitraums der vorherigen Betriebsprüfung anschließt, und der Betrieb dadurch lückenlos geprüft wird. Für die Anordnung einer Anschlussprüfung ist der Erlass einer entsprechenden zweiten Prüfungsanordnung Voraussetzung. Auch hier besteht die Möglichkeit, sich per Einspruch gegen diese Prüfungsanordnung zu wehren.

Erweiterung des Prüfungszeitraums bei Betriebsprüfungen

Von Anschlussprüfungen zu unterscheiden ist die Erweiterung des Prüfungszeitraums der ursprünglich angeordneten Betriebsprüfung. Auch dieser Fall stellt eine weitere Ausnahme vom dreijährigen Prüfungszeitraum dar, denn in diesem Fall kann eine auf drei Besteuerungszeiträume angeordnete Prüfung um weitere Zeiträume erweitert werden.

Die Betriebsprüfungsordnung (BpO) erlaubt dem Finanzamt die Erweiterung einer Prüfung, wenn mit nicht unerheblichen Änderungen der Besteuerungsgrundlagen zu rechnen ist. Außerdem hat das Finanzamt das Recht zur Erweiterung einer Prüfung, wenn der Verdacht einer Steuerstraftat oder einer Steuerordnungswidrigkeit besteht. In diesem Fall kann der Prüfungszeitraum auf alle Veranlagungszeiträume ausgedehnt werden, für die im Fall der Steuerhinterziehung und der dadurch auf zehn Jahre verlängerten Festsetzungsfrist noch Steuerbescheide erlassen werden können. Der Prüfungszeitraum darf in diesem Fall sogar elf Jahre umfassen.

Anders als bei der Anordnung einer Anschlussprüfung, bedarf es bei der Anordnung einer Prüfungserweiterung jedoch einer zusätzlichen Begründung. Das Finanzamt muss Tatsachen anführen, aufgrund deren mit nicht unerheblichen Steuernachforderungen zu rechnen ist bzw. aufgrund deren der Verdacht einer Steuerstraftat oder -ordnungswidrigkeit besteht. Die erweiternde Prüfungsanordnung ist ein selbständiger Verwaltungsakt, der gesondert anfechtbar ist.

Falls der Unternehmer/die Unternehmerin Zweifel hat, ob Gründe für eine Erweiterung des Prüfungszeitraums vorliegen, sollte die Erweiterung der Prüfungsanordnung angefochten und ein Antrag auf Aussetzung der Vollziehung gestellt werden.

Unsere Einschätzung

Wir empfehlen Ihnen nach dem Empfang einer Prüfungsanordnung eine genaue Prüfung dieses Verwaltungsaktes vorzunehmen. Im Regelfall sind die Anordnungen nicht zu beanstanden, da der Betriebsprüfer/die Betriebsprüferin im Rahmen ihrer Prüfungsvorbereitung den Fall umfassend rechtlich gewürdigt hat.

Hinsichtlich des Prüfungszeitraums sollten Sie jedoch genauer hinschauen. Wir führen für unsere Mandant:innen nach Erhalt einer Prüfungsanordnung eine zeitnahe und vollinhaltliche Prüfung der Anordnung durch, damit wir ausschließen können, dass eine unrichtige Prüfungsanordnung mangels Einspruches doch Wirkung entfalten kann. So verhindern wir, dass zum Beispiel Veranlagungszeiträume geprüft werden dürfen, für die eine Prüfung eigentlich nicht durchzuführen wäre.