11. Oktober 2023

Umsatzsteuer – Konsequenzen aus einem zu hohen Steuerausweis

Ein häufig auftretender Fehler bei der Rechnungsstellung ist der inkorrekte Umsatzsteuerausweis gemäß § 14c des Umsatzsteuergesetzes (UStG). Wenn ein:e Unternehmer:in oder ein:e von ihm/ihr beauftragte:r Dritte:r die Umsatzsteuer in einer Rechnung falsch ausweist, kann dies Konsequenzen nach sich ziehen. In diesem Kontext ist § 14c UStG von besonderer Relevanz. Hier finden Sie einen genauen Blick auf die Bestimmungen des § 14c UStG. Außerdem erfahren Sie, welche Handlungen darunter fallen, welche Konsequenzen drohen und warum eine frühzeitige Auseinandersetzung mit diesem Thema für Unternehmen unabdingbar ist.

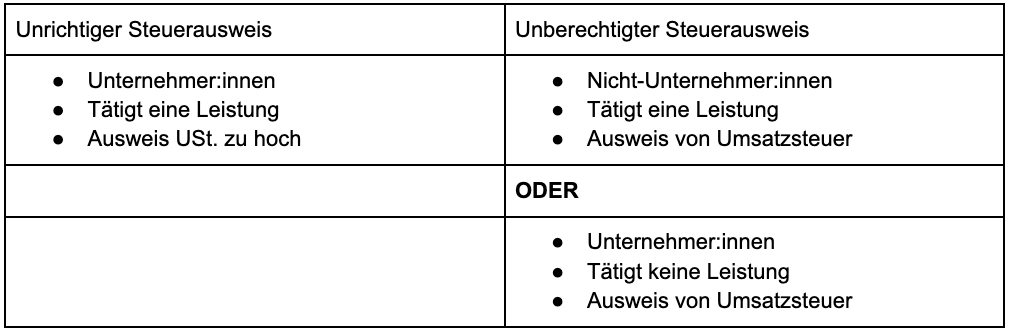

Im nationalen Umsatzsteuergesetz (§ 14c UStG) wird grundsätzlich zwischen dem unrichtigen und dem unberechtigten Steuerausweis unterschieden:

Was bedeutet unrichtiger Steuerausweis

Ein unrichtiger Umsatzsteuerausweis liegt vor, wenn in einer Rechnung eine falsche oder zu hohe Umsatzsteuer ausgewiesen wird. Wenn der Unternehmer bzw. die Unternehmerin einen zu hohen Steuerbetrag bei der Erstellung der Rechnung ausgewiesen hat, wird dies gemäß § 14c Abs. 1 UStG als unrichtiger Steuerausweis bezeichnet. Der/die Unternehmer:in, der/die die Rechnung erstellt und damit auch einen zu hohen Steuerbetrag angegeben hat, schuldet in solch einem Fall den Mehrbetrag der Steuern. Dabei ist es für das Eintreten dieser Rechtsfolgen irrelevant, ob alle Rechnungsanforderungen im Sinne des § 14 Abs. 4 und § 14a UStG vorliegen. Jedoch müssen die zentralen Merkmale einer Rechnung, u.a. Rechnungsaussteller:in, Leistungsempfänger:in, Leistungsbeschreibung, Entgelt und Umsatzsteuer ausgewiesen sein (Abschn. 14c.1. Abs. 1 S. 2-3 UStAE).

Der unrichtige Steuerausweis kann bei völlig unterschiedlichen Konstellationen auftreten. Einerseits kann es sich dabei um steuerpflichtige Leistungen handeln, welche mit zu hoher Umsatzsteuer abgerechnet werden, beispielsweise hat der Rechnungsaussteller 19 Prozent statt 7 Prozent Umsatzsteuer ausgewiesen. Andererseits kann auch bei steuerfreien Leistungen ein unrichtiger Steuerausweis vorliegen. In solch einem Fall wurde Umsatzsteuer ausgewiesen, obwohl eigentlich gar keine Steuern anfallen. Letztlich führt auch eine Rechnung mit Umsatzsteuer für eine im Ausland ausgeführte Leistung, welche nicht umsatzsteuerbar im Inland ist, zu einem unrichtigen Umsatzsteuerausweis (Abschn. 14c.1. Abs. 1 S. 6 UStAE). Das folgende Beispiel soll anhand eines fiktiven Sachverhalts die Problematik des unrichtigen Steuerausweises veranschaulichen:

Beispiel

Unternehmer A liefert Ware, welche dem ermäßigten Steuersatz unterliegt, an den Kunden B. Er stellt dem Kunden B eine Rechnung mit einem zu hohen Umsatzsteuerausweis aus. Er rechnet auf das Entgelt eine Umsatzsteuer in Höhe von 19 Prozent. Der Kunde B begleicht den Rechnungsbetrag inklusive der zu viel ausgewiesenen Umsatzsteuer und macht die ausgewiesene Umsatzsteuer als Vorsteuer geltend. Einige Monate später stellt sich heraus, dass der Umsatzsteuerausweis unrichtig war. Für die betreffende Ware fällt laut Gesetz nur Umsatzsteuer in Höhe des ermäßigten Steuersatzes von 7 Prozent an. Demzufolge wurden zu viele Steuern vom Kunden B bezahlt und es liegt ein unrichtiger Umsatzsteuerausweis im Sinne des § 14c Abs. 1 UStG vor.

Der unrichtige Steuerausweis wirkt sich auf den Vorsteuerabzug aus. Nur die gesetzlich geschuldete Umsatzsteuer kann als Vorsteuer geltend gemacht werden. Die geschuldete Steuer bezieht sich nicht auf diejenigen Steuern, die auf der Rechnung ausgewiesen sind. Dies hat die Folge, dass der Kunde bzw. Leistungsempfänger die unrichtig ausgewiesene Umsatzsteuer nicht als Vorsteuer gegenüber seinem Finanzamt geltend machen kann.

Da der Kunde B Unternehmer und in Besitz einer nach §§ 14, 14a ausgestellten Rechnung ist, wäre er grundsätzlich im Sinne des § 15 Abs. 1 UStG vorsteuerabzugsberechtigt. Er hat die 19 Prozent Umsatzsteuer an den Unternehmer A gezahlt und A hat den gesamten Steuerbetrag ans Finanzamt überwiesen. B möchte nun seine gezahlten Steuern als Vorsteuer zurückerhalten. Jedoch darf B von seinem Finanzamt nur 7 Prozent an Steuern als Vorsteuer geltend machen, da gesetzlich nur 7 Prozent Umsatzsteuern geschuldet sind. B hat somit 19 Prozent Umsatzsteuer bezahlt und erhielt dagegen nur 7 Prozent an Vorsteuern zurück.

Gemäß § 14c Abs. 1 S. 2 UStG kann der oder die Rechnungsaussteller:in die Rechnung im Falle eines unrichtigen Steuerausweises nachträglich berichtigen und die ursprünglich ausgestellte Rechnung somit korrigieren. Mit Korrektur der Rechnung erlischt beim Rechnungsaussteller bzw. bei der Rechnungsausstellerin die Steuerschuld für den ausgewiesenen Mehrbetrag. Diese Berichtigung der Rechnung erfolgt durch eine korrigierte Rechnung gegenüber dem/der Leistungsempfänger:in. Die Zusendung der Rechnungsberichtigung sollte dokumentiert werden. Zudem können auch mehrere Rechnungsberichtigungen in einem einzigen Rechnungsdokument erfolgen, soweit eindeutig erkennbar ist, auf welche Rechnungen und welche Umsatzsteuerbeträge sich die Berichtigungen beziehen.

Bei der Berichtigung einer Rechnung ist § 17 Abs. 1 UStG anzuwenden, wodurch die Berichtigung des Steuerbetrags im laufenden Besteuerungszeitraum und nicht in dem der Leistungsausführung zu erfolgen hat. Wurde ein zu hoch ausgewiesener Rechnungsbetrag bereits vereinnahmt und steht dem Leistungsempfänger oder der Leistungsempfängerin aus der Rechnungsberichtigung ein Rückforderungsanspruch zu, ist die Berichtigung des geschuldeten Mehrbetrags nach Ansicht der Finanzverwaltung erst nach einer entsprechenden Rückzahlung an den Leistungsempfänger oder die Leistungsempfängerin zulässig (Abschn. 14c.1. Abs. 5 S. 4 UStAE). Dies ist unseres Erachtens jedoch auch von den zivilrechtlichen Vereinbarungen abhängig.

Unberechtigter Steuerausweis

Ein Steuerbetrag kann zudem auch unberechtigt ausgewiesen werden (§ 14c Abs. 2 UStG). In solch einem Fall schuldet gemäß § 14c Abs. 2 S. 1 UStG derjenige, der die Rechnung ausgestellt hat, den Betrag für die unberechtigt ausgewiesene Steuer. Ein unberechtigter Steuerausweis kann generell in verschiedenen Fällen vorliegen:

Einerseits kann eine Person die Umsatzsteuer ausgewiesen haben, obwohl diese gar kein:e Unternehmer:in ist. Zudem können Kleinunternehmer:innen nach § 19 Abs. 1 UStG unberechtigt Steuer in einer Rechnung ausweisen. Denn diese Gruppe von Unternehmer:innen ist nicht berechtigt, einen gesonderten Ausweis der Steuer in Rechnung zu stellen. (§ 14c Abs. 2 S. 2 Alt. 1 UStG).

Andererseits kann ein unberechtigter Steuerausweis vorliegen, wenn gar keine Lieferung oder sonstige Leistung erbracht wurde und dennoch eine Rechnung mit Umsatzsteuer diesbezüglich ausgestellt wurde (§ 14c Abs. 2 S. 2 Alt. 2 UStG). Dabei ist es maßgeblich, dass nur die Leistung, die in der Rechnung benannt worden ist, nicht ausgeführt wurde. Ob zusätzlich weitere bzw. andere Leistungen ausgeführt wurden, ist für den unberechtigten Steuerausweis gemäß § 14c Abs. 2 UStG irrelevant. Dabei ist die Bezeichnung des Leistungsgegenstandes der wesentliche Faktor, der Auskunft darüber gibt, ob hierbei Richtigkeit oder Unrichtigkeit herrschen.

Der unberechtigt ausgewiesene Steuerbetrag kann ebenfalls berichtigt werden. Dies ist jedoch erst möglich, wenn die Gefährdung des Steueraufkommens beseitigt wurde. Die Gefährdung ist schließlich beseitigt, sobald ein Vorsteuerabzug beim Rechnungsempfänger bzw. bei der Rechnungsempfängerin nicht durchgeführt wurde oder die bereits geltend gemachte Vorsteuer zurückgezahlt wurde (§ 14c Abs. 2 S. 3-4 UStG). Letztlich muss die Berichtigung schriftlich beim Finanzamt beantragt werden. Das Finanzamt des leistenden Unternehmers bzw. der leistenden Unternehmerin wird dann Erkundigungen beim Finanzamt, welches für den Vorsteuerabzug des/der Leistungsempfänger:in zuständig ist, einholen.

Wenn nachgewiesen ist, dass der Vorsteuerabzug beim Leistungsempfänger/bei der Leistungsempfängerin rückgängig gemacht wurde bzw. der/die Leistungsempfänger:in nie Vorsteuer geltend gemacht hat, erlischt die Steuerschuld des leistenden Unternehmers für den unberechtigt ausgewiesenen Mehrbetrag.

Zivilrechtliche Aspekte des zu hohen Umsatzsteuerausweises

Bei Rechnungen mit zu hohem Umsatzsteuerausweis hat der/die Leistungsempfängerin in der Regel zu viel Steuer an den/die Rechnungsaussteller:in bezahlt. Fraglich ist, ob der/die Leistungsempfängerin ein Anrecht auf Rückzahlung des Entgelts hat. Dies wird regelmäßig von der zivilrechtlichen Preisabrede abhängen. Die Verträge sind daraufhin zu prüfen, ob eine Netto-Preisvereinbarung zuzüglich gesetzlich anfallender Umsatzsteuer oder eine Brutto-Preisvereinbarung einschließlich gesetzlicher Umsatzsteuer vorliegt. Aus zivilrechtlicher Sicht ist zu klären, ob der/die Rechnungsempfänger:in das Recht hat, den Vertrag anzufechten und den gezahlten Betrag zurückzufordern.

Es ist unerlässlich, im Umgang mit Umsatzsteuer äußerst präzise zu sein, um teure Fehler zu vermeiden. Insbesondere der Umsatzsteuerausweis in Rechnungen nach § 14c UStG verdient höchste Aufmerksamkeit. Die Fallbeispiele verdeutlichen, dass die Vorschriften der Umsatzsteuer kein bloßes Detail sind, sondern erhebliche Auswirkungen auf die finanzielle Situation eines Unternehmens haben können.

Unsere Einschätzung

Um sicherzustellen, dass Ihre Umsatzsteuerabrechnungen fehlerfrei sind und die gesetzlichen Vorgaben eingehalten werden, empfehlen wir dringend die professionelle Unterstützung einer erfahrenen Steuerkanzlei. Unsere Expert:innen stehen Ihnen zur Seite, um alle Aspekte der Umsatzsteuer im Blick zu behalten und mögliche Risiken zu minimieren. Vermeiden Sie unnötige Komplikationen und setzen Sie sich mit uns in Verbindung – wir sind für Sie da, damit Ihre Geschäfte reibungslos und rechtssicher ablaufen.